unpublished -- Geogeldpolitik

Der März 2020 hätte als Krise globaler Finanzmärkte Geschichte machen können. Doch in der Öffentlichkeit wenig bekannte »Swap-Lines« verhinderten einen Börseneinbruch. Zum Ende der Regierungszeit Trump kooperierten dabei Zentralbanken der Staaten des G7-Verbundes und die Schweiz.

Im März 2020 fehlten plötzlich eine halbe Billionen Dollar. Wegen des neuartigen Virus verkauften Börsenhändler weltweit Öl, Aktien, Anleihen und Derivate. Da alle verkauften und niemand kaufte, brachen die Kurse ein. Am 9. März allein fiel der Ölpreis um 30 Prozent, die Risikoprämie für Dollar stieg um 500 Prozent.

So fehlten auf einmal US-Dollar in Handelsplätzen in Japan, Europa und Finanzzentren wie Shanghai oder London. Um zu verstehen, wie Zentralbanken dieses Ungleichgewicht behoben, lohnt sich ein Schritt zurück. Denn die Währung fehlte in sogenannten Offshore-Märkten, einem wenig beachteten, jedoch für globale Lieferketten unabdingbaren Handelsplatz für kurzfristige Kredite.

Märkte mit einem Problem

Das Wort »offshore« erinnert an Windparks im Meer. Bezogen auf Geld bezeichnet es jedoch Währungen außerhalb des Zuständigkeitsbereichs einer Zentralbank. »Offshore-Dollar bedeutet, dass Geld und andere Finanzprodukte wie Anleihen und Verbriefungen auf US-Dollar lautend geschöpft werden, aber außerhalb der USA«, sagt der deutsche Ökonom Dr. Steffen Murau. Er forscht derzeit an der renommierten Bank für Internationalen Zahlungsausgleich (BIS).

Experten der BIS schätzen, dass heute etwa 1,8 Billionen Dollar in diesen Märkten zirkulieren. Die genaue Messung gestalte sich jedoch schwierig. »Es kommt darauf an, wie man Offshore-Währung definiert. Derivate könnten zum Beispiel Teil davon sein, werden jedoch nicht in Bilanzen erfasst«, erklärt Murau.

Wenn also ein Lebensversicherer in Tokio von einem Geldmarktfonds in Singapur über Nacht Dollar leiht, könnte der Fonds die Dollar selbst von einer schweizerischen Investmentbank mit Sitz in London geliehen haben. Tokio hinterlegt dabei US-Staatsanleihen als Sicherheit, Singapur hinterlegt Euro aus einem anderen Kreditgeschäft. 24 Stunden später werden Teile der Geschäfte rückabgewickelt, Teile fortgeschrieben und andere Teile mit anderen Geschäftspartnern neu abgeschlossen.

Dies ist die Welt der Offshore-Geldmärkte. Sie bewegen schnell große Summen um die Erde und haben ein Problem: Für Kreditausfälle gibt es keine Garantien. Eigentlich sind Geldmärkte mit Sicherheiten der Zentralbank ausgestattet. Die Institute schaffen bei einer Kreditklemme zusätzliche Währung und verleihen diese an Banken. Aber jede Notenbank kann nur ihre eigene Währung drucken. Banken, die also außerhalb der USA mit Dollar handeln, sind für diese Geschäfte also nicht versichert.

»Das internationale Finanzsystem hängt vom US-Dollar ab. Und manchmal gibt es Zeiten und Orte wo es sehr schwer wird Dollar herzubekommen«, sagt Nathan Sheets. Er war bis 2011 Chef der Abteilung für Internationales Finanzwesen bei der US-Zentralbank Federal Reserve. In der Finanzkrise 2007/08 entwickelte er einen Mechanismus, um das Problem zu beheben. Im März 2020 kam es wieder zur Anwendung.

In der letzten Krise entwickelt

Die letzte globale Finanzkrise braute sich fernab der Küsten der Vereinigten Staaten in den Wogen der Dollarmärkte europäischer Finanzinstitute zusammen. Spätestens als die französische BNP Paribas im August 2007 zwei ihrer Dollar-Geldmarktfonds schließen musste, kündigte sich eine Klemme an.

US-Notenbänker Sheets schlug »Swap-Lines« als Abhilfe vor. Die US-Zentralbank vergibt dabei einen kurzfristigen Dollar Überbrückungskredit an Partnerzentralbanken, den Letztere an Banken in ihrem Zuständigkeitsbereich weiterverleihen. So werden Dollar in Offshore-Märkte vermittelt.

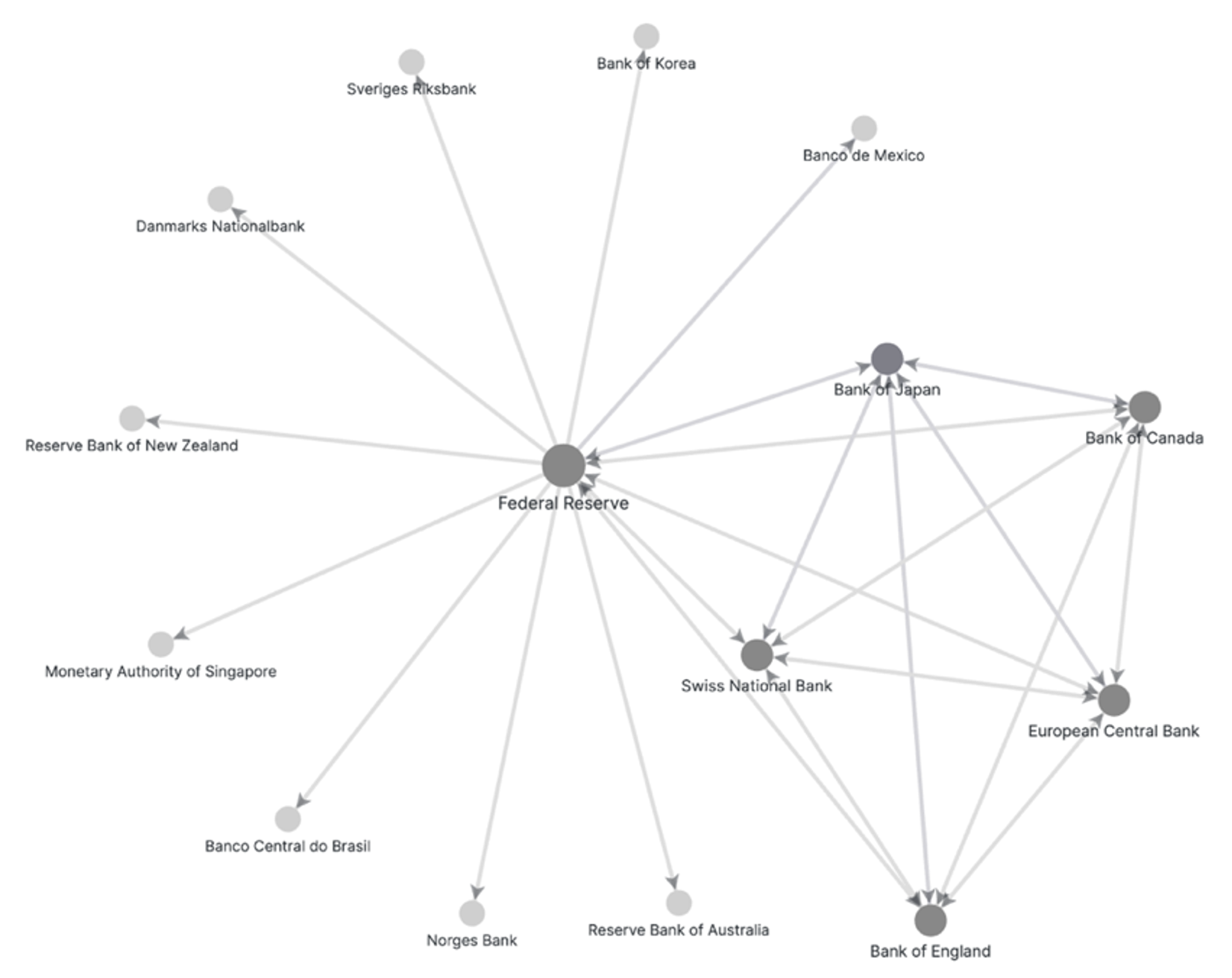

Neben den unbegrenzten Swap-Lines (unten rechts) vergibt die Federal Reserve 2008 und 2020 noch neun weitere, unbegrenzte Dollar Kreditlinien — Grafik: Mathis Richtmann

Neben den unbegrenzten Swap-Lines (unten rechts) vergibt die Federal Reserve 2008 und 2020 noch neun weitere, unbegrenzte Dollar Kreditlinien — Grafik: Mathis Richtmann

Kurz vor Weihnachten 2007 vergab das oberste Entscheidungsgremium der Federal Reserve die ersten solcher Swap-Lines. So konnte die Europäische Zentralbank maximal 20 und die Schweizerische Nationalbank 4 Milliarden Dollar an ihre Banken vermitteln.

Im September 2008 forderte der Fed Präsident Ben Bernanke dann größere Geschütze. Am Tag nach der Lehmann Pleite schlug er vor, seine Kompetenzen bei der Vergabe von Swap-Linien auszuweiten: »Ich würde es bevorzugen, wenn sie keine Kreditobergrenzen hätten, damit ich weiß, dass ich meine ganz eigene Bazooka habe«, sagte Bernanke. Die versammelten Notenbänker lachten und stimmten zu, so ist es im Protokoll vermerkt.

Diese damit unbegrenzten Kreditvolumina signalisierten, dass für offshore Märkte die ganze Macht der US Federal Reserve bereitstehe. Weitere Partnerzentralbanken folgten und im Dezember 2008 liehen sich ausländische Zentralbanken in einer Woche insgesamt 580 Milliarden Dollar von der US-Notenbank.

Das Sicherheitsnetz bleibt im Einsatz

Gemeinsam mit anderen Krisenbekämpfungsprogrammen, stellte die Federal Reserve im März 2010 auch die Swap-Lines ein – bis zwei Monate später Jean-Claude Trichet, damals EZB-Präsident, Bernanke telefonisch um Wiederaufnahme bat. Zu Beginn der Eurokrise sorgten sich die Europäer nämlich wieder um die Offshore-Geschäfte ihrer Banken.

»Wir waren damals gerade in Basel bei der Bank für Internationalen Zahlungsausgleich«, erinnert sich Sheets, »Bernanke rief mich an und sagte, ich solle mal bei den anderen Zentralbänkern, die beim letzten Mal dabei waren anklopfen und fragen, ob sie wieder mitmachen.« Der Architekt der Swap-Lines drehte also eine Runde im Obergeschoss des 20-stöckigen Turms der BIS am Baseler Hauptbahnhof und erntete begeisterte Zustimmung. So entstand das G7+Schweiz-Netzwerk aus Federal Reserve, Schweizerischer Nationalbank und Europäischer, Englischer, Kanadischer und Japanischer Zentralbank – damals noch auf Zeit.

Seit Oktober 2013 besteht das Netzwerk dauerhaft. »Vor der Krise herrschte noch der Konsens in Zentralbanken, dass wir uns möglichst wenig in Märkte einmischen sollten. Das hat sich geändert. Mit den Swap-Lines war das ähnlich. Nach einer Weile hatten sich alle daran gewöhnt und konnten sagen, dass die einfach notwendig sind«, sagt Sheets. Die Zentralbänker erwiesen damit Weitblick.

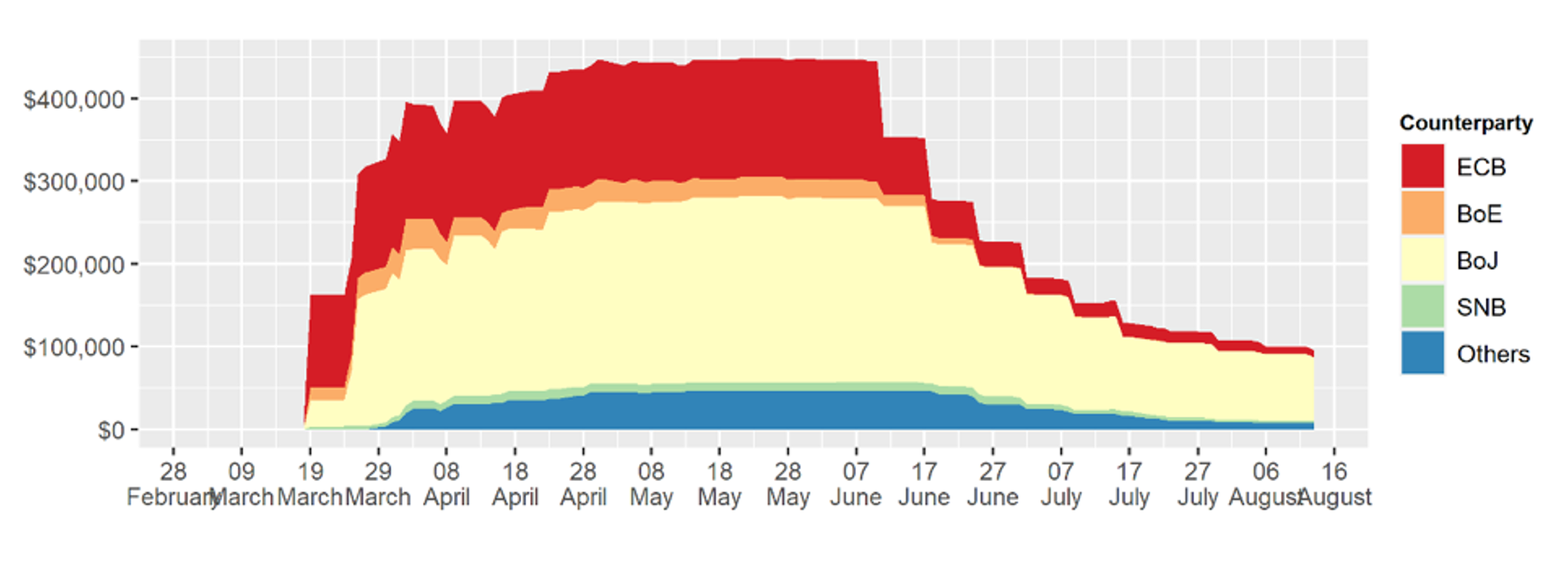

Der Großteil der Dollarliquidität ging im Frühjahr 2020 nach Japan und Europa — Grafik: Alexander Valchyshen

Der Großteil der Dollarliquidität ging im Frühjahr 2020 nach Japan und Europa — Grafik: Alexander Valchyshen

Als im März 2020 globale Lieferketten zusammenbrachen, taumelte der Offshore-Markt erneut. Wegen der neuartigen Pandemie waren Geldmarktfonds nicht bereit, Dollar zu verleihen. Zwar wussten Wertpapierhändler um das Swap-Line-Netzwerk. Jedoch waren bisher nur fünf Zentralbanken an die Federal Reserve angeschlossen. Was würde aus Offshore-Händlern in Brasilien, Dänemark, Australien oder Singapur werden?

Um die Situation unter Kontrolle zu bekommen, vergab das FOMC zweitweise Swap-Lines an bis zu 14 Partnerzentralbanken. Denn Offshore-Märkte sind über den ganzen Erdball verzweigt und nur durch enge Kooperation entlastbar. Die rasche Intervention füllte die Lücke der fehlenden halben Billionen US-Dollar und stattete Händler mit Garantien aus. Die chinesische Zentralbank hingegen ließ die US-Notenbank außen vor. Nathan Sheets sagt dazu ironisch: »die haben ja auch mehr Dollar als die Fed«, lachend fügt der US-Zentralbänker hinzu: »aber das ist nur einer von zwei Gründen.«